La TVA : vue densemble de son évolution et de ses problèmes

La TVA : vue densemble de son évolution et de ses problèmes

23 sept. 2020 La TVA est-elle plus propice à la croissance que d'autres taxes et impôts ? - Oui mais cela dépend de sa conception :.

Gestion de la conformité et administration de la TVA

Gestion de la conformité et administration de la TVA

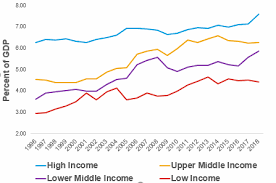

16 mars 2021 Les écarts de conformité de TVA sont plus élevés dans les pays à faible revenu... ce qui explique probablement les différences entre régions.

Options pour renforcer le rôle de la TVA dans la mobilisation des

Options pour renforcer le rôle de la TVA dans la mobilisation des

2 mai 2014 La complexité des TVA avec ces caractéristiques rend l'évaluation de son potentiel de recettes et d'impact sur.

Thème: analyse de la fiscalité indirecte : cas du Congo - Antoine N

Thème: analyse de la fiscalité indirecte : cas du Congo - Antoine N

Le taux de taxation globale à l'importation le plus élevé ne devra pas aller au-delà de 50% de la valeur en douane. 1. 10. Page 11. II Analyse de la TVA. II-

La taxe sur la valeur ajoutée continue à se développer

La taxe sur la valeur ajoutée continue à se développer

Par conséquent la TVA est supportée uniquement par le consommateur final. Prenons l'exemple de l'épicerie locale qui vend un yaourt au prix de 1

La fin des exonérations de TVA est-elle favorable aux pauvres? Le

La fin des exonérations de TVA est-elle favorable aux pauvres? Le

6 janv. 2011 Le Niger a renforcé son système de Taxe sur la valeur ajoutée (TVA) dans le but de réussir sa transition fiscale et de mobiliser les ressources ...

Securiser les remboursements de credits de TVA dans les pays

Securiser les remboursements de credits de TVA dans les pays

20 avr. 2014 2.1 Les dispositions de la Directive TVA et de certains pays membres de l'UEMOA relatives au remboursement des crédits de TVA .

Lattrait de la taxe sur la valeur ajoutée - Finances et développement

Lattrait de la taxe sur la valeur ajoutée - Finances et développement

Aujourd'hui elle constitue un élément clé du sys- tème fiscal de plus de 120 pays et génère environ un quart des recettes fiscales mondiales. La TVA est perçue

la-TVA-en-RDC-et-le-droit-OHADA.pdf

la-TVA-en-RDC-et-le-droit-OHADA.pdf

15 févr. 2012 Au fait nous analysons la TVA au regard de la mise en conformité du droit fiscal congolais avec les États parties au Traité OHADA mais aussi ...

OECD

OECD

Ce rapport sur "La conception et l'administration des mécanismes pour la collecte effective de la TVA/TPS lorsque le fournisseur n'est pas situé dans la

Gestion de la conformité et administration de la TVA

Gestion de la conformité et administration de la TVA

16 mars 2021 Les écarts de conformité de TVA sont plus élevés dans les pays à faible revenu... ce qui explique probablement les différences entre régions.

Lattrait de la taxe sur la valeur ajoutée - Finances et développement

Lattrait de la taxe sur la valeur ajoutée - Finances et développement

Aujourd'hui elle constitue un élément clé du sys- tème fiscal de plus de 120 pays et génère environ un quart des recettes fiscales mondiales. La TVA est perçue

Thème: analyse de la fiscalité indirecte : cas du Congo - Antoine N

Thème: analyse de la fiscalité indirecte : cas du Congo - Antoine N

Le taux de taxation globale à l'importation le plus élevé ne devra pas aller au-delà de 50% de la valeur en douane. 1. 10. Page 11. II Analyse de la TVA. II-

Administration des recettes — Programme danalyse de lécart

Administration des recettes — Programme danalyse de lécart

1 mai 2015 Comment l'écart de TVA peut-il être utilisé pour améliorer le civisme fiscal? 1L'auteur tient à exprimer ses sincères remerciements à ses ...

Options pour renforcer le rôle de la TVA dans la mobilisation des

Options pour renforcer le rôle de la TVA dans la mobilisation des

2 mai 2014 La complexité des TVA avec ces caractéristiques rend l'évaluation de son potentiel de recettes et d'impact sur.

La taxe sur la valeur ajoutée continue à se développer

La taxe sur la valeur ajoutée continue à se développer

Toutefois la TVA n'est pas prélevée seulement sur les ventes au consommateur final : elle s'applique aussi à toutes les transactions qui précèdent le long de

WEBINAIRE N°3 : ÉQUITÉ EFFICIENCE ET ADMINISTRATION DE

WEBINAIRE N°3 : ÉQUITÉ EFFICIENCE ET ADMINISTRATION DE

12 janv. 2021 Faire de la TVA un impôt progressif et économie politique d'une réforme de TVA. Rita de la Feria chaire de droit fiscal

OECD iLibrary

OECD iLibrary

Elle représente la volonté politique de ces juridictions dans le domaine de l'application de la TVA au commerce international des services et des biens

Rapport de la Direction Générale des Finances publiques La TVA à

Rapport de la Direction Générale des Finances publiques La TVA à

Pour sa part la Commission européenne estime le manque à gagner de l'administration fiscale française en matière de. TVA à 7

directive 2006/112/CE du Conseil du 28 novembre 2006 relative au

directive 2006/112/CE du Conseil du 28 novembre 2006 relative au

28 nov. 2006 TVA. Il est toutefois

La TVA à l'ère du digital en France

ECOE2029984X

Octobre 2020

2 3PARTIE I - Présentation générale

Synthèse ....................................................................................................................................................... 6

Glossaire ...................................................................................................................................................... 12

1. Facturation électronique et transmission des données - un cheminement vers une

solution mixte ............................................................................................................................................ 15

1.1. Facturation électronique ........................................................................................................... 15

1.2. Transmission des données ......................................................................................................... 16

1.3. Facturation électronique complétée par une transmission des données ....................... 17

2. Présentation des solutions technologiques .............................................................................. 22

2.1. Les schémas de circulation des factures ............................................................................... 23

2.1.1. Schéma ? en V ? ........................................................................................................................................ 23

2.1.2. Schéma ? en Y ? ........................................................................................................................................ 25

2.2. Préserver l'utilisation de certains formats existants ............................................................. 27

2.2.1. Les échanges entre plateformes et avec la plateforme publique ................................................... 27

2.2.2. Enrichir la nature des informations transmises à l'administration fiscale ..................................... 28

2.2.3. Les

fonctionnalités de la plateforme étatique existante, Chorus Pro ........................................... 30

3. Des travaux juridiques et techniques doivent être menés pour en assurer la bonne mise en

oeuvre .......................................................................................................................................................... 32

3.1. Les aspects juridiques ................................................................................................................ 32

3.2. Les aspects techniques .............................................................................................................. 40

3.2.1. Travaux de raccordement aux plateformes ................................................................................... 40

3.2.2. Interopérabilité des plateformes et sécurisation .......................................................................... 42

4. Un déploiement progressif et pédagogique ............................................................................. 44

4PARTIE II - Analyse technique

1. Une réforme gagnant-gagnant pour l'administration et les entreprises ............................ 47

1.1. Les bénéfices attendus de la collecte des données de factures à travers les quatre

objectifs de l'article 153 ...................................................................................................................... 47

1.1.1. Renforcer la prévention et la lutte contre la fraude à la TVA ..................................................... 47

1.1.2. Diminuer les coûts déclaratifs et faciliter les déclarations par le pré-remplissage ................. 48

1.1.3. Une réduction des coûts qui pourrait permettre une amélioration de la compétitivité ....... 49

1.1.4. Améliorer la connaissance de la conjoncture par des remontées d'information au fil de

l'eau concernant l'activité des entreprises .................................................................................................... 50

1.2. Une forte adhésion des acteurs au principe de la facturation électronique .................. 51

1.3. Les points d'attention à prendre en compte ........................................................................ 54

1.4. Une forte souplesse quant aux formats acceptés et la mise en place d'une

architecture multiplateforme ............................................................................................................ 57

2. Etat des lieux de la facturation électronique en France : un modèle pour l'heure stimulé

par les travaux communautaires et le B2G ......................................................................................... 58

2.1. Un cadre communautaire en cours d'évolution ................................................................... 58

2.2. L'écosystème s'appuie sur un corpus législatif national complet .................................... 60

2.2.1. Les mentions obligatoires d'une facture telles que définies par les législations fiscale et

commerciale ......................................................................................................................................................... 61

2.2.2. La notion de facture originale adaptée au contexte de la facturation électronique ............. 62

2.2.3. Le cadre juridique de la piste d'audit fiable ................................................................................... 63

2.3. La mise en place de la facturation électronique obligatoire B2G .................................... 64

2.4. La tentative de mise en place de la facturation électronique obligatoire B2B en 2014

653. Une obligation de facturation électronique étendue pour les échanges interentreprises

entre 2023 et 2025 ................................................................................................................................... 66

3.1. Le périmètre des opérations concernées : des transactions domestiques,

interentreprises et entre assujettis à la TVA ................................................................................... 66

3.1.1. Un critère de territorialité : des transactions uniquement domestiques .................................. 66

3.1.2. Un critère de nature : des transactions uniquement interentreprises ...................................... 67

3.1.3. Un critère d'assujettissement : des transactions uniquement entre assujettis à la TVA........ 67

3.1.4. Un critère d'identification : SIREN ou numéro intracommunautaire ? ..................................... 68

53.2. Le maintien des exonérations et des dispenses pour certains acteurs ........................... 69

3.2.1. Les exclusions maintenues : enseignement, médical et paramédical ........................................ 69

3.2.2. Les dispenses de facturation maintenues ou les assouplissements aux règles de facturation

conservés : banques, assurances ...................................................................................................................... 70

3.2.3. Autres secteurs dispensés de facturation ....................................................................................... 70

4. Les gains et les coûts de la réforme pour les entreprises ....................................................... 71

4.1. Un lien peut être établi entre les avantages attendus par les entreprises et l'usage de

formats mixtes ou structurés.............................................................................................................. 71

4.2. Conditionner les choix stratégiques à la juste évaluation de l'équilibre

coûts/avantages de la dématérialisation pour les entreprises .................................................... 75

4.2.1. L'équilibre coût/avantage de la dématérialisation des factures sera avant tout qualitatif ... 75

4.2.2. Une plateforme publique gratuite et une large acceptation des formats diminueraient le

coût de la dématérialisation .............................................................................................................................. 81

4.2.3. Les modalités d'archivage .................................................................................................................. 82

5. Une grande diversité de solutions de facturation électronique à travers le monde ....... 84

5.1. Panorama international de la dématérialisation de la facturation .................................. 84

5.2. Mise en perspective des modèles italien et espagnol ......................................................... 87

6.Annexes ............................................................................................................................................ 90

6Synthèse

La réforme envisagée par le gouvernement français s'inscrit dans le cadre de l'évolution mondiale en

faveur du développement de la facturation électronique et de la transmission de donnéesLa dématérialisation de la facture et de ses données est une réalité dans plusieurs pays dans le monde,

notamment en Europe (Italie, Espagne, Portugal, Estonie, etc.) et en Amérique du Sud (Chili, Mexique,

Brésil, etc.). L'objectif est double : simplifier l'environnement fiscal et lutter contre la fraude. Dans l'Union

européenne, recourir à la facturation électronique est une obligation communautaire dans les échanges

avec la sphère publique. La pratique dans les échanges entre entreprises se développe, mais n

'est pas encadrée.Afin d'accompagner cette modernisation de la vie économique, le gouvernement français a décidé

d'élargir le champ d'obligation de la facturation électronique en l'étendant à toutes les transactions

domestiques entre entreprises entre le 1 er janvier 2023 et le 1 er janvier 2025. L'article 153 de la loi definances pour 2020 fixe quatre objectifs à l'instauration de l'obligation de facturation électronique :

- renforcer la compétitivité des entreprises grâce à la diminution de la charge administrative de

constitution, d'envoi et de traitement des factures au format papier ainsi qu'à la sécurisation des

relations commerciales ; - lutter contre la fraude fiscale et diminuer l'écart de TVA au moyen de recoupements automatisés ;- permettre la connaissance au fil de l'eau de l'activité des entreprises afin de favoriser un pilotage

plus fin des actions du Gouvernement en matière de politique économique - faciliter, à terme, les déclarations de TVA par le pré-remplissage.Le rapport est le fr

uit de larges consultations Sur le plan de la conception générale de la réforme, il repose sur :- une étude de faisabilité menée par la Direction générale des finances publiques (DGFiP), avec

l'appui d'une mission d'assistance technique du cabinet EY financée par la Commission européenne- l'expertise de la direction des affaires juridiques du ministère de l'Économie, des finances et de

la relance en matière de droit de la concurrenceSur le plan des conditions de mises en oeuvre de la généralisation de la facturation électronique aux

entreprises, dans sa dimension e-invoicing il repose sur :- un rapport de l'Inspection générale des finances (IGF) évaluant les gains et les coûts de la généralisation de la facturation électronique pour les entreprises ;

- une expérimentation menée par l'Agence pour l'informatique financière de l'État (AIFE) auprès d'une centaine d'entreprises au premier semestre 2020 sur la facturation électronique ;

En outre, des consultations ont été menées entre janvier et septembre 2020 auprès d'usagers

professionnels (entreprises et leurs représentants), de professionnels du droit, d'experts-comptables,

d'éditeurs de logiciels et d'offreurs de solutions de facturationélectronique.

Une solution mixte reposant à la fois sur la facturation électronique et la transmission de données

s'impose pour répondre à l'ensemble des objectifs poursuivis La mise en place de la facturation électronique entre 2023 et 2025 emporte l'adhésion des entreprises,

car elle constitue une source de gains réels. Elle permettrait de générer des économies : le coût complet

d'émission d'une facture électronique étant estimé par l'IGF à moins d'un euro 1 , dans sa seule dimensione-invoicing, contre un ordre de grandeur supérieur à dix euros pour une facture papier (dont le coût

d'affranchissement, de l'ordre d'un euro, est marginal par rapport à l'ensemble des coûts de traitement

1Ce chiffrage ne vaut que pour la facturation électronique, à l'exclusion du coût du e-reporting.

7manuel). Toutefois, les avantages aujourd'hui majoritairement attendus de la dématérialisation des

factures par les entreprises à horizon 2023 sont avant tout qualitatifs. Selon elles, la dématérialisation desfactures doit se traduire par des avancées fonctionnelles concrètes permettant de créer une chaîne de

facturation électronique continue, automatisée et permettant de suivre régulièrement l'avancée du

traitement des factures. Elle permettrait notamment de limiter les litiges liés aux délais de paiement.

Pour autant, s'il était envisageable de proposer un scénario comprenant uniquement l'obligation de facturation électronique entre entreprises ( e-invoicing), cette solution n'aurait pas pu répondrepleinement aux besoins de l'administration en matière de lutte contre la fraude. En effet, les seules

données de facturation inter-entreprises concernant les transactions domestiques ne permettent pas -

loin s'en faut - de reconstituer la situation d'une entreprise en matière de TVA et donc de lutter efficacement contre la fraude :- la connaissance des transactions avec les opérateurs étrangers est essentielle, notamment dans le cadre de la lutte contre la fraude au carrousel (fraude à la TVA organisée entre plusieurs entreprises installées dans différents États de l'Union pour obtenir le remboursement par un État

d'une taxe qui n'a jamais été acquittée en amont) ;- la transmission des données concernant les transactions vers les particuliers (B2C) est également indispensable pour évaluer le montant de TVA à reverser par une entreprise ;

- enfin, le statut du paiement d'une facture est nécessaire pour déterminer la date d'exigibilité et

de déductibilité de la TVA pour les prestations de services.Aussi, la mise en oeuvre de la facturation électronique doit être accompagnée d'une obligation

complémentaire de transmission de données e-reporting ?). Celle-ci s'imposera pour : les transactionsentre professionnels et particuliers (? B2C ?), les transactions avec des opérateurs étrangers et le statut

de paiement des factures. Cette transmission consistera à adresser à l'administration fiscale des donnéessimilaires - mais sans données nominatives pour ce qui concerne le B2C - à celles demandées en matière

de facturation électronique.La combinaison de la facturation électronique et de la transmission des données complémentaires offrira

à l'administration la connaissance de l'ensemble des opérations commerciales effectuées par les

entreprises soumises à la TVA. Elle permettra de procéder à des recoupements entre achats et ventes et,

partant de mieux lutter contre la fraude fiscale, tout en rendant possible, à terme, un pré -remplissage des déclarations de TVA. Pour les opérations B2C, elle permettra d'appréhender la problématique des ventesà distance

2La réforme sous ses deux aspects

- facturation électronique et transmission de données - sera mise enoeuvre en association avec les entreprises, avec lesquelles des ateliers techniques seront programmés

pour arbitrer sur des points nécessitant un consensus le plus large possible (périmètre des données

demandées, modalités et durée d'archivage, etc.).L'architecture d'échanges des factures préconisée vise à préserver l'écosystème actuel

Deux architectures d'échanges des factures électroniques peuvent être envisagées : un schéma avec un transit obligatoire des factures par la plateforme publique qui est seulehabilitée à en assurer la transmission au client via, le cas échéant, la plateforme privée à laquelle

le client est affilié (modèle dit en V) ;un schéma dans lequel certaines plateformes privées, préalablement certifiées comme tiers de

confiance, sont autorisées à transmettre directement les factures aux entreprises destinataires,

sans passer par la plateforme publique (modèle dit en Y). Dans tous les cas, la plateforme publique offrirait gratuitement aux entreprises, notamment aux pluspetites, la possibilité de transmettre, déposer ou saisir en ligne leurs factures et d'en recevoir, sans altérer

la liberté du commerce et de l'industrie. En outre, la transmission desquotesdbs_dbs46.pdfusesText_46[PDF] La vache DM PGCD

[PDF] La Vague , Todd Strasser

[PDF] la vague analyse du livre

[PDF] La vague d'hokusai

[PDF] la Vague de Denis Gansel

[PDF] La vague de Todd Strasser

[PDF] La vague de Todd Strasser Quel en est son but

[PDF] la vague histoire des arts

[PDF] la vague livre en ligne

[PDF] la vague pdf

[PDF] la vague personnages

[PDF] la vague questionnaire de lecture

[PDF] la vague todd strasser ebook gratuit

[PDF] la vague todd strasser pdf